MTU ist einer der führenden Anbieter von Systemen für Flugzeugtriebwerke, im Wesentlichen für den zivilen Bereich, der 90 Prozent der Umsätze des Unternehmens repräsentiert. Wesentlicher Treiber des Geschäfts sind zum einen die hohe und weiter stark wachsende Anzahl von Verkehrsflugzeugen weltweit, die bei MTU zu einem kontinuierlichen Wachstum im stabilen margenstarken Wartungs- und Reparaturgeschäft führt, und zum anderen der hohe Auftragsbestand, von dem nicht nur das Neugeschäft profitiert, sondern der auch gleichzeitig die Basis für weiteres Wachstum des Wartungs- und Reparaturgeschäfts bildet.

Das Unternehmen hat kürzlich im Rahmen eine Kapitalmarkttags bestätigt, dass im Neugeschäft die Markteinführung des GTF-Triebwerks für den A320neo mittelfristig für das stärkste Wachstum sorgen wird. Werden im laufenden Jahr noch ca 200 Triebwerke dieses Typs ausgeliefert, sind für das Jahr 2020 bereits 1.000 Einheiten geplant. Ab 2018 beginnt für das Unternehmen die Erntezeit.

Wir erwarten dann einen weiteren Schub für die margenstarke Ersatzteil- sowie das Wartungs- und Servicegeschäft, da dann durch die langfristigen Verträge mit den Airlines zahlreiche A320, A380, Boeing 787 versorgt werden müssen, sowie die ersten Wartungen für die GTF-Triebwerke anfallen. Der Umsatzanteil dieses Geschäfts könnte dann Richtung 40 Prozent gehen, verglichen mit ca 35 Prozent heute. Somit könnte der operative Gewinn (EBIT) in 2018 schon bei fast 600 Millionen Euro liegen, nach voraussichtlich knapp 500 Mio Euro im laufenden Jahr.

Bewertung beträgt das 11-fache des operativen Gewinns

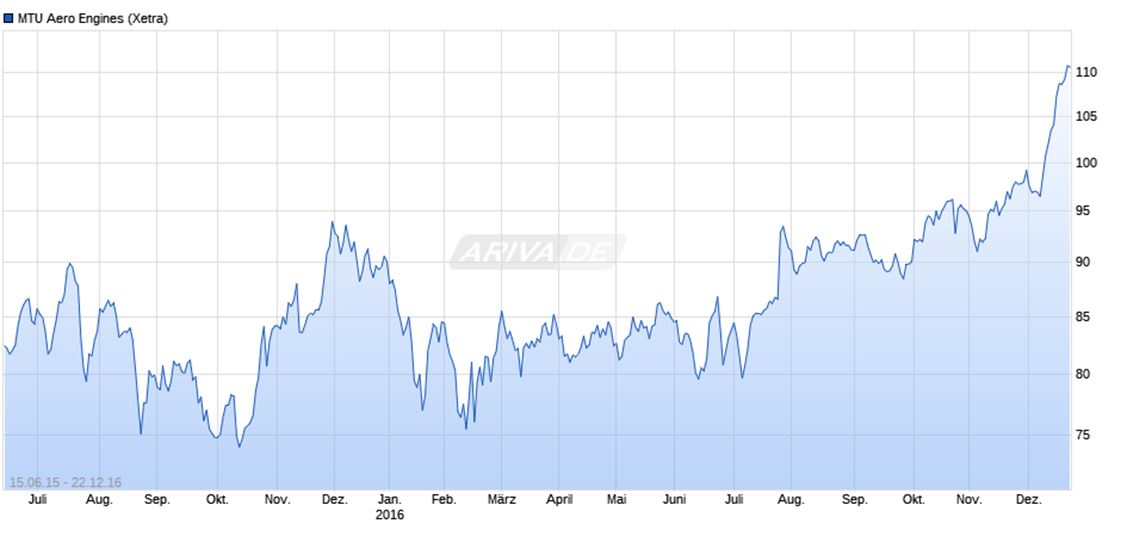

Obwohl die Aktie bereits im Vorfeld des Kapitalmarkttags ansprang und mittlerweile bei 110 Euro notiert, halten wir sie noch immer für interessant. Unter der Berücksichtigung der Nettoverschuldung wird das Unternehmen mit dem 14-fachen des diesjährigen operativen Gewinns (EBIT) bewertet sowie mit dem 17-fachen des Nettogewinns. Auf den ersten Blick zwar alles andere als interessant, berücksichtigt man jedoch das oben beschriebene Szenario, relativiert sich die Bewertung im Jahr 2018 – dem Beginn der Erntezeit – auf das 11-fache des operativen Gewinns und das 12-fache des Jahresgewinns. Als weiterer Kurstreiber könnten sich Dividendenerhöhungen und Aktienrückkäufe erweisen, die das Management auf dem kürzlich stattgefundenen Kapitalmarkttag in Aussicht gestellt haben.